現在、住宅ローンを返済中というマンションには、ほとんどの物件で抵当権が設定されています。

しかし、なんとなくはわかるけど、熟知できていないのが「抵当権」なのではないでしょうか。

そこで、こちらでは抵当権の基本的な知識から、売却する際には抵当権をどう扱えばいいのかについて解説していきます。

最後まで読んで、抵当権に関して心配することなくマンション売却を完了できるようになりましょう。

1. 抵当権とは

最初に抵当権とはそもそも何なのかについて解説します。

通常、住宅ローンを借りてマンションを購入する場合、マンションに抵当権を設定したうえでお金を貸してくれます。

この抵当権は、万が一借りた人(債務者)からの返済が滞った場合に、住宅ローンを貸した金融機関(債権者)がマンションを競売などで売り、貸したお金の回収するための権利です。

簡単に言えば、「貸したお金を返さなければ担保にしているマンションを取り上げることができる」という権利のことです。

このように抵当権のついている不動産を「抵当物件」といいます。

1-1. 抵当権と根抵当権の違い

「抵当権」と似た言葉に「根抵当権」というものがあります。

「抵当権」は、不動産を担保に決められた金額のお金を借り、その借金を完済すると抹消することができます。

マイホームを購入するために住宅ローンを組む場合は、ほぼ「抵当権」となります。

それに対して「根抵当権」は、担保に設定した不動産の価値から算出した限度額までであれば、何度もお金を借り入れることができ、債務者と債権者の両者の同意があって初めて抹消することができます。

基本的には事業を行っており、継続的な借り入れが必要となる場合に設定されるケースが多いです。

1-2. なぜ抵当権の設定が必要なのか

通常、債務者(お金を借りた人)が自己破産などをした場合、差し押さえられた資産はお金を貸している人(債権者)たちで分配することになります。

しかし、債権者がマンションに抵当権を設定していた場合、マンションの資産に関しては優先して回収することができるようになります。

民法では以下のように定められています。

第三百六十九条 抵当権者は、債務者又は第三者が占有を移転しないで債務の担保に供した不動産について、他の債権者に先立って自己の債権の弁済を受ける権利を有する。

出典:総務省行政管理局、電子政府の総合窓口(e-Gov)

このように、お金を貸す側を保護するために抵当権というものがあるのです。

そのため、住宅ローンという大金を借りる場合には、マンションに抵当権が設定されるのが一般的となっているのです。

1-3. 「抵当権の実行」とは

抵当権が絡んだ言葉に「抵当権の実行」というものがあります。

これは一般的にに言われている差し押さえから競売までの一連の流れを言います。

競売に至るまでには、まずは債務の不履行(住宅ローンの滞納)があり、それを受けて債権者が裁判所に対して申し立てを行います。

すると、裁判所権限においてマンションの差し押さえが行われ、その後競売にかけられます。

そして、落札された際はその売却金を債権者が受け取ります。

以上のことを「抵当権の実行」と言います。

2. 抵当権を確認する方法

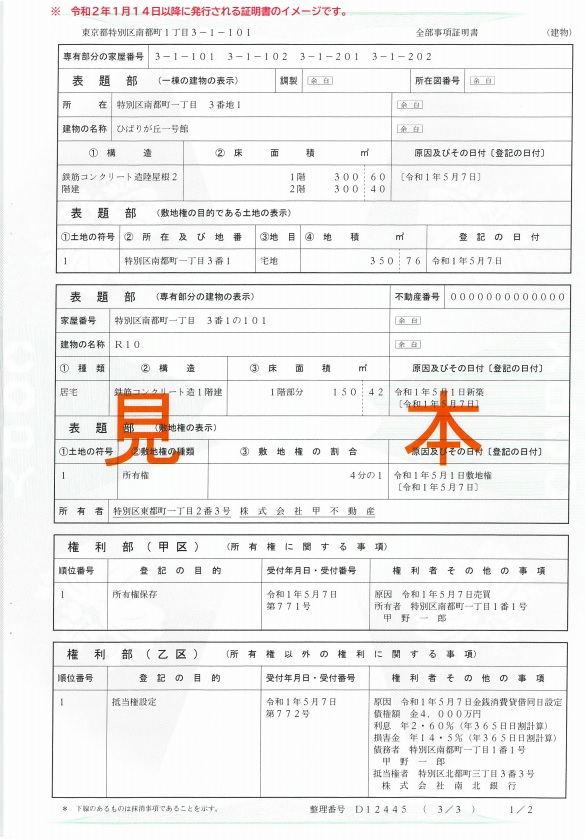

自分のマンションに抵当権が設定されているのかを確認するには、登記事項証明書(登記簿謄本)を取り寄せることでできます。

マンション(区分建物)の登記事項証明書は以下のような書類となっています。

出典:法務省ホームページ

この証明書の「権利部(乙区)」の欄に抵当権に関する情報が記載されています。

登記事項証明書を入手するには、大まかに2種類の方法があります。

- 登記所(法務局支局など)や法務局証明サービスセンターの窓口で申請

- インターネットを使ったオンライン申請

申請方法と受け取り方によって手数料が変わってきます。

| 窓口での申請・受取 | 600円 |

| オンラインで申請し郵送で受取 | 500円 |

| オンラインで申請し窓口で受取 | 480円 |

こちらから登記事項証明書の発行請求が可能です。

もし、売却予定のマンションの抵当権について情報が確かではない場合は、証明書を発行して確認をしておきましょう。

3. 抵当権が設定されたままでも売却できるのか

現在ローンを返済中という方の中には「抵当権を抹消しないと売却できないの?」という漠然とした疑問を持っている方もいるでしょう。

結論から言うと、抵当権を抹消せずに売却することは現実的に考えてほぼ不可能です。

そもそも、マンションに抵当権が設定されていても、住んだり、賃貸に出したりと自由に物件を扱うことはできます。

売却も同様で、抵当権が設定されていても売却に出すことは自由です。

ただし、抵当権が残っているマンションを買いたいという人はいません。

3-1. 抵当権付きの不動産を人が買わない理由

抵当権付きの不動産を購入したいという人は、特殊な事情を除いてはいません。

その理由を解説します。

例えば、「Aさん」から抵当権付きの「マンションZ」を「Bさん」が買ったとします。「マンションZ」には、「Aさん」が購入する際に組んだ住宅ローンの残債があり、抵当権も設定されたままです。

この時、Aさんがローンの支払いを滞らせると、「抵当権の実行」によってすでに「Bさん」の所有物となっている「マンションZ」が差し押さえられ、競売にかけられてしまいます。

つまり、前所有者Aさんの滞納のせいで、BさんはマンションZを失ってしまうのです。

このように抵当権付きの不動産を買うというのは、購入者にとってリスクが高すぎるため誰も欲しがりません。

また、住宅ローンは契約者が住むという前提のもと融資されているので、所有者が変わると契約違反となり、売主は残債の一括返済を求められるという可能性もあります。

そのため、抵当権付きでマンションが取引されることはほぼありません。

4. 抵当権を抹消するタイミング

ここまで読んで、中には「事前に住宅ローンを完済できるようなお金がないなら売却できないの?」と思われている方もいるでしょう。

しかし、心配する必要ありません。

一般的にローンを返済中のマンションの売買では、売却金でローンの残債を完済し、それに合わせて抵当権を抹消するという方法が使われます。

言い換えると「このマンションは抵当権がついたまま売却に出しているけど、売れたらそのお金でローンを完済して抵当権も抹消しますよ」ということを約束したうえで売却に出すのです。

契約で抵当権の抹消を約束するため、買い手も安心して購入することができるようになります。

マンションの売却金でローンを完済することを「同時決済」と言い、同時決済に合わせて抵当権を抹消する「同時抹消」といいます。

つまり、事前にローンを完済しておかなくても、同時抹消で抵当権を抹消できれば何も問題ありません。

5. 抵当権を抹消する方法

抵当権を抹消する方法には「①自分で抹消する」方法と「②司法書士に依頼する」方法の2種類があります。

「①自分で抵当権を抹消する」という方法は、そこまで難易度の高い作業ではなく、司法書士に対する報酬額分を節約できるというメリットがあります。

ただし、「同時抹消」の場合はミスが許されないため、金融機関から司法書士に依頼するよう求められるケースが多くなります。

マンションの売買では同日中にやるべき事が多く、何か不備があれば取引が成立しなくなる可能性があり、延期になれば損害賠償を請求されるリスクもあります。

リスクに対して、節約できるというメリットは金額にして1~2万円程度にしかなりません。

そのため、マンション売却に慣れていないという人は、必要以上の心配事を増やさないためにも、司法書士に抵当権を抹消してもらうようにしましょう。

司法書士に依頼した場合は、基本的には契約場所で捺印、署名をするだけで他の作業は任せておくだけでよく、雑多な作業は少なくなります。

もし、数万円でも節約したいと考えている場合は、少しでも高くマンションを売れるように行動をしたほうが、より手元に残る金額が多くなる可能性があります。

5-1. 司法書士の探し方

すでに住宅ローンを完済している場合は、自分でできるだけ安い司法書士を探して事前に抵当権の抹消をしておくことが可能です。

それに対し、「同時抹消」で取引を行う場合は、一般的に「仲介業者(不動産屋)指定の司法書士」または「金融機関(抵当権者)指定の司法書士」となるケースが多いです。

そのため、自分で探さなくてはいけないという状況には基本的になりません。

注意事項としては、司法書士を斡旋してもらった段階で一度、見積りを出してもらっておくようにしましょう。

そして、司法書士に依頼した場合の相場(後述)と比較して高くないことを確認しましょう。

6. 抵当権の抹消に必要な書類一覧

抵当権の抹消には「用意しなくてはいけない書類」、「用意しておいた方がいい書類」がいくつかあるので、以下にまとめておきます。

- 登記事項証明書(登記簿謄本)

- 登記識別情報(登記済権利証)

- 実印

- 印鑑証明書(発行3カ月以内)

- 固定資産税等評価額証明書

- 住民票

- 本人確認書類(免許証やパスポートなど)

- 抵当権抹消書類(金融機関から受け取る)

- 登記原因証明書(司法書士が作成)

- 委任状(司法書士が作成)

状況によっては不要な書類、さらに必要な書類が出てくる場合もあります。

仲介の依頼をした不動産業者と綿密に連絡を取り、当日に書類が足りていないという状況にならないようにしましょう。

7. 抵当権の抹消にかかる費用と支払いのタイミング

抵当権を抹消する際は登録免許税がかかりますが、司法書士に依頼する場合は司法書士への報酬も支払う必要もあります。

まず、登録免許税は不動産1件に対して1000円が必要となります。

勘違いされがちですが、敷地権のマンションの場合は建物と土地にそれぞれ登録免許税がかかるため、合計で2000円の登録免許税となります。

また、司法書士への報酬の相場はおおよそ10000円~15000円ほどで、安い司法書士であれば10000万円を切るケースもあるります。

他にも、資料の取得費用や郵送費用などの雑費を含めて計算した場合、最終的な支払い金額はおおよそ15000円~20000円前後となります。

ただし、登記識別情報のような重要書類を紛失してしまい、代わりとなる書類を司法書士の方に用意してもらうような場合や、住所変更登記が必要(印鑑証明の住所と登記簿の住所が違う、氏名が変わっている)な場合は追加で数万円の別途費用が発生します。

なお、抵当権抹消の費用を支払うタイミングに関しては、買主から代金を受領したタイミングでその中から支払うというのが一般的です。

8. オーバーローンになると抵当権を外せなくなる?

ここまでは、マンションの売却金で残債が完済できるという前提の解説をしてきました。

しかし、「頭金0で購入したマンション」や「購入してから日が浅いマンション」では、売却金だけではローンが完済できないというケースが出てきます。

「売却金だけではローンを完済できない」状態のことを「オーバーローン」と言います。

オーバーローンになってしまうと、基本的に抵当権を抹消することができません。

抵当権を抹消することができなければ、これまで解説したように売却することができません。

つまり、売りたくても売れずローンを払いながら所有し続けなくてはいけなくなります。

そのため、まずは自分の持っているマンションがオーバーローンになっていないかを確認してみる必要があります。

8-1. オーバーローンかを確認する方法

自宅がオーバーローンかどうかを確認するには、「住宅ローンの残債」と「マンションの現在の価値」を調べる必要があります。

そして、ローンを全額返済可能かをチェックしてみましょう。

この時注意が必要なのは、売却には仲介手数料を始め、さまざまな費用がかかります。

そのため、売却価格の全てを返済にあてられわけではなく、おおよそですが売却価格の5%は諸費用にかかるという前提で仮計算をしましょう。

8-2. 住宅ローンの残債の調べ方

住宅ローンの残債を調べる場合は、定期的に金融機関から郵送されてくる「残高証明書」や「償還予定表」などを確認するか、「融資額残高証明書」を発行してもらうようにしましょう。

また、フラット35では専用ダイヤルからお問い合わせが可能です。

各種金融機関のホームページ(ネットバンキングなど)から確認することもで場合があるので、郵送物を紛失したという方はチェックしてみてください。

8-3. マンションの現在の価値の調べ方

マンションの現在の価値を調べる方法は、「不動産鑑定士に鑑定依頼する」と「不動産業者に査定依頼する」という2種類あります。

不動産鑑定士は国が定めた評価基準で鑑定士、税務署や裁判所で利用するための資料としてよく採用されます。

ただし、鑑定士に依頼する場合は鑑定料が発生し、一般的な物件でも30万円~80万円という高額な費用が発生します。

それに対し、不動産業者に査定依頼を受ける場合は無料で査定してもらえます。

そのため、マンション売却をもしかしたらするかもしれない、という段階になったまずは不動産業者から査定を受けるのが一般的です。

ただし、1社しか頼らないとその査定額が本当に適切なのかがわかりません。

そのため、査定を受ける場合は必ず複数社から査定を受けるようにしましょう。

8-4. 不動産業者から査定を受ける方法

「どの不動産業者を信頼していいのかわからない」

「少しでも高く査定してくれる業者を見つけたい」

「業者から一度査定を受けたけど金額に納得がいかない」

「マンションの売買が得意な業者から査定を受けたい」

という方は「マンションナビ」という不動産一括査定サービスを試してみることをおすすめします。

ネットで一回申し込むだけで、マンション売買が得意な複数の不動産業者から査定を受けることができます。

かんたんに査定結果を比較検討できるので

- どこの業者が一番高く査定してくれたか

- 業者の中での平均的な査定額はいくらか

- 業者の対応はどこか一番良かったか

などを簡単に見分けることができるようになります。

また、オーバーローンかどうかの判断は、業者の平均査定額を算出することでより現実的な判断基準とすることができます。

完全無料で利用することが可能で、受けた業者と必ず契約を結ばなくてはいけないわけではないので、とりあえず試してみることをおすすめします。

そして、オーバーローンかどうかを確認してみましょう。

9. もしもオーバーローンになってしまったら

もし、オーバーローンになってしまったとして、それでもどうしてもマンションを売却したい、売却しないといけない、という状況の方もいるかと思います。

そういった場合はどうすればいいのかについて、解決方法を紹介します。

9-1. 現金やその他の資産で補填する

現金や預貯金、その他資産(貴金属や有価証券)、などを現金化し、足りていない分を補填することができれば売却が可能となります。

ローンの残債を完済する見込みがあれば、債権者も抵当権抹消に同意をしてくれます。

9-2. 買い替えローンを使う

マンションを売却したのちに、新居を購入することが決まっている場合、足りない分を新居の住宅ローンに組み込んで売却をすることが可能となります。

ただし、金融機関からすると担保割れのリスクが高いため、公務員で安定している場合や、大企業に勤めていいて収入がいいなどの経済力(=信用)が必要となります。

9-3. 無担保ローンを使う

金融機関の提供している無担保ローンで足りない分のローンを新たに組み、そのお金で返済することで売却が可能となります。

ただし、住宅ローンと比較すると金利が高いため、総返済額は増えてしまうということを理解したうえでの利用が実用です。

また、無条件で借りることができるわけではなく、再度ローンの審査があるので融資してもらえるだけの信頼が必要となります。

9-4. 任意売却で手放す

このまま所有し続けても返済が苦しくなることが予想される場合や、すでに滞納してしまっているという方は任意売却で手放すことを検討してみましょう。

任意売却とは、本来であればローンを完済しなければ抵当権抹消ができないところを、特別に金融機関から許可をもらって抵当権をはずしてもらうという方法です。

残った借金はその後も返済していく必要がありますが、債権者との相談で返済計画を見直されたり、残債が減額されるケースもあります。

ただし、任意売却は債権者が許可してくれるかどうか次第であり、誰でも使えるわけではない方法です。

もっと詳しく知りたいという方はこちらから↓

「マンションを売却したいけどオーバーローンに!解決策を5つ紹介」

まだオーバーローンが確定していない場合はブックマークしておくことをおすすめします。

10. まとめ

抵当権抹消に関しては、基本的に司法書士に任せておけば特に難しいことはありません。

特に高くつくわけでもないので、積極的に任せることをおすすめします

しかし、間違った不動産業者を選んでしまい、抵当権抹消の費用として相場の数倍の価格で請求が来たという報告もあります。

また、そういった不誠実な不動産業者に売却を依頼してしまえば、売却価格が数百万円安くなってしまうという危険もあります。

そのため、必ず複数の不動産業者を頼り、比較検討を行い、信頼できる不動産業者を見つけることが何よりも重要です。