様々な事情から、取得後2年でマンションを売却しようと考える方は少なくありません。

「遠方への転勤が決まった」

「住宅ローンの支払いがきつい」

「管理費や修繕積立金などの費用がきつい」

「通勤時間が伸び想像以上にきつい」

「離婚した」

といった理由から、結果として手放すという方もいます。

しかし、実は取得後2年での売却には2つの危険が隠れています。

それは

- 売却できない危険

- 損してしまう危険

そこでこの記事ではその危険を具体的に知り、どうしたら自分は回避できるのか、それとも回避できないようなら売らない方がいいのかを判断できるよう、徹底解説をしていきます。

取得後2年前後で売却を考えている方は、ぜひ最後までお付き合いください。

1. そもそもマンションを売却できないかも

実はマンションを所有している人は、売ろうと思った時に売れるわけではありません。

どういう事かというと、ほとんどの方はマンションを購入する際に住宅ローンを組みます。

そして、住宅ローンがまだ残っているマンションを売却する際は、売却と同時に残債の全額返済が必要となります。

一般的に、住宅ローンを組む時に規約でそう決まっています。

つまり、売却してローンの残債を全額返済できない場合は、売却を認められない可能性があるのです。

1-1. アンダーローンとオーバーローン

住宅ローンの残債を、マンションの売却金額で完済できることをアンダーローンといいます。

住宅ローンの残債<マンションの売却金額

この場合、金融機関から売却を認められます。

反対に、マンションを売却したお金で残債を完済できない場合をオーバーローンと言います。

住宅ローンの残債>マンションの売却金額

このとき現金や預貯金、有価証券やその他家財を現金化して、足りない分を補うことができれば、売却することが可能となります。

しかし、もしその他財産で完済に足りない分を補填できない場合は、ローンを組んでいる金融機関から売却を許可されなくなってしまいます。

つまり、「売った方がいいのか、売らないほうがいいのか」を考える以前に、そもそも売却できない危険があるのです。

売ることができないようであれば、そこに住み続けるか賃貸に出すしかありません。

賃貸にするにしても、オーバーローンになるような物件の場合は、地域的に人気が低いマンションである可能性があります。

つまり、賃貸に出しても入居者がつきにくい事が想像されます。

1-2. まずはアンダーローンかオーバーローンかを調べる事が大切

まだ、住宅ローンの残債が残っている場合は、自分の家がアンダーローンかオーバーローンを先に調べましょう。

そのため、まずは

- 住宅ローンの残債

- いまマンションがいくらで売れるか

この2つの数字を調べてみましょう。

「住宅ローンの残債」の調べ方は、

郵送された「残高証明書」や「返済予定表」を確認するか、わからない場合は住宅ローンを組んでいる金融機関の担当者に電話をして詳細な数字を確認しましょう。

「いまマンションがいくらで売れるか」の調べる方法

ちゃんと信頼できる価値を知るためには「不動産鑑定士」を利用するか「不動産業者」を利用する方法があります。

ただし、不動産鑑定士に鑑定を依頼する場合は、一般的に20~30万円程度の費用がかかります。

無駄な出費を抑えたい場合は不動産業者に査定を依頼してみましょう。

そして繰り返しになりますが、まずは

- 住宅ローンの残債

- いまマンションを売ったらいくらか

この2点を早めに調べてみることをおすすめします。

そして、売却が可能かどうかを確認しましょう。

2. マンションを所有してから2年での売却のネックは税金

自分のマンションが売却可能であるとわかったと仮定します。

しかし、まだ安心はできません。

というのも、所得から2年前後のマンション売却では、税金で損してしまう可能性があるからです。

2-1. マンション売却時に必要な税金

マンションを売却する際には、必ず必要となる税金と、利益が出たときに必要となる税金の2種類があります。

必ず課税される税金

印紙税、登録免許税

利益が生じた際に課税される税金

住民税、譲渡所得税、復興特別所得税

このうち問題となるのは、利益が出た際に課税される「住民税」と「譲渡所得税」の2つとなります。

2-2. 取得5年以内のマンション売却は税率が高くなる

取得から2年のマンションの売却が税金で損をしてしまうというのは、取得後5年以内の売却か、5年以降の売却かによって税率が変わるところにあります。

一般的にマンションの所有期間が5年以下の場合を「短期譲渡所得」、所有期間が5年を超える場合を「長期譲渡所得」と分類します。

長期譲渡所得の場合は譲渡所得税と住民税を合わせて20.315%(以降20%と表記)の税率となります。

それに対し、短期譲渡所得は譲渡所得税と住民税を合わせると39.63%(以降40%と表記)の税率となります。

つまり、取得から5年以内に売却をすると、税金が2倍になってしまうという事です。

それでは、続いて具体的にどのような計算で税額を算出するのかについて、解説していきます。

2-3. 税金の求め方

マンション売却で利益が生じた際は課税されますが、単純に売却して得た金額に対して課税されるわけではありません。

どれくらい課税されるかを計算するための計算式があるので、それにあてはめて計算してみましょう。

譲渡収入金額-{(取得費-減価償却費)+譲渡費用}=譲渡所得

それぞれを分かりやすく説明すると

- 譲渡収入金額(マンションが売れた値段)

- 取得費(マンションを買った時にかかったお金。仲介手数料や税金を含む)

- 減価償却費(後述します)

- 譲渡費用(売るのにかかったお金。仲介手数料や税金を含む)

こうして計算して出た金額=譲渡所得に税率をかけた結果が、あなたが支払う税金となります。

2-4. 減価償却費の計算方法(実額法)

建物は経年とともに劣化していくというのが基本的な考え方となります。

そのため、税額を計算する際は取得してからどれだけ価値が下がったかを「減価償却費」という名目で算出し、最終的な税額を決定します。

減価償却費の計算式は以下のようになります。

譲減価償却費=建物の取得価格×0.9×償却率×経過年数

ちょっと難しそうですが、すでに分かっている数字で計算するため難しくありません。

それぞれを分かりやすく説明します。

- 建物の取得価格(購入時の建物の価格。通常は売買契約書に書かれています。土地代は含みません。土地は経年劣化しないという考えからです)

- 0.9(国税庁によって決められている数字)

- 償却率(国税庁によって建物の造りごとに定められている。マンションの多くは鉄筋コンクリートのため0.015で計算する。他の造りの場合はこちらを参照してください「国税庁HP:償却費相当額の計算方法(非業務用建物)」

- 経過年数(取得してからの年数。6カ月以上は1年とし、6か月未満は切り捨てで計算)

減価償却費の計算例を出してみます。

4000万円(土地2000万円、建物2000万円)で買った所有期間5年の鉄筋コンクリートのマンションの場合。

2000万円(建物)×0.9×0.015×5=135万円

この135万円が減価償却費となります。

それではこの例を使って、長期と短期でそれぞれ具体的な計算をしていきます。

※なお、本来であれば所有期間を4年(短期)と6年(長期)といったようにわけて計算をするべきですが、分かりやすさを優先して所有期間を5年に統一して計算をします。

また、税率は短期20%、長期40%で計算を行います。

2-5. 長期譲渡所得と短期譲渡所得の計算例

上の例での4000万円(土地2000万円、建物2000万円)で買った所有期間5年の鉄筋コンクリートのマンションで、4500万円で売れて譲渡費用に300万円かかったという想定で譲渡所得を計算します。

譲渡収入金額-{(取得費-減価償却費)+譲渡費用}=譲渡所得

ですので

4500万円-{(4000万円-135万円)+300万円}=335万円

この時335万円が譲渡所得となり、この335万円に知して税率をかけた金額が税金となります。

つまり長期所得の場合は

335万円×20%(税率)=67万円となります。

短期所得の場合は

335万円×40%(税率)=134万円となります。

このように、短期譲渡所得となった場合は税率が倍となり、税額も倍に増えてしまうのです。

そう考えると、短期で手放すと損してしまうのであれば、長期間所有して売った方がいいかと思うかもしれません。

しかし、実は税率が高くなったとしても、売却した方がいい場合が多くあります。

3. 税率が高くても売った方がいい理由とは?

税率が高くなっても売却した方がいい理由には「税金のデメリットをなくせる」というものと「早く売った方が利益が高くなる可能性がある」という2つの理由があります。

それでは順番に解説していきます。

3-1. 3000万円の特別控除で税金のデメリットがなくなる?

3000万円特別控除の特例というものがあります。

これは、マイホーム(居住用財産)を売った場合に使える控除で、所有期間が短期でも長期でも、譲渡所得から最高3000万円までを控除できるという特例です。

この特例を使う場合の税額を計算する際は、以下のような計算式になります。

譲渡所得-3000万円)×税率=税額

上で使った計算例の場合、譲渡所得は335万円と出ましたが、この場合は税金が0になります。

もし、譲渡所得が3500万円となった場合は3000万円までが控除され、残りの500万円に対して課税されます。

つまり、居住用マンションであれば所有期間の長さを問うことなく、譲渡所得の3000万円までは税金を負担しなくていいという事です。

ただし、注意点があります。

それは売却して3000万円の特別控除を使った場合、その前2年間と、後2年間は「住宅ローン控除」が使えなくなってしまいます。

例えば、住み替えなどでマンションを売却して、次に住むマンションや一戸建てを買う際は「3000万円の特別控除」か「住宅ローン控除」のどちらかを選ばなくてはいけません。

賃貸などに入る場合は問題ありませんが、新たにマイホームを買う予定の方は3000万円の特別控除を使ってどれくらい節税できるのかをまず確かめましょう。

そして、住宅ローン控除の場合は10年間で最大400万円まで控除されますので、比較してからどちらを使うかを決めるようにしましょう。

参照:国税庁 HPNo.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

3-2. 築年数が浅いほど、資産価値の下落率が上がる

築年数が浅い物件の場合、早めに手放した方がいいでしょう。

というのも、築年数が浅いほどマンションの資産価値の下落率が高くなります。

例えば東京、大阪、愛知の3都市の平均下落率で見ると、新築で買った物件は築5年になる頃には26%ほど下落しているという結果が出ています。

つまり、5000万円で買った新築マンションであれば、築5年になると3700万円になるということです。

それに対し、築20年を超えたあたりからは資産価値の下落率は横ばいになっていくことがわかっています。

そのため、資産価値の下落率の面からすると、築20年以降であれば急いで売却する必要性は、築浅と比べて低いと言えます。

※マンションの資産価値の下落率について詳しく知りたい方はこちら

マンション売却における築年数と資産価値の下落率 - マンション売却カレッジ

もし築が浅い物件でいずれ売却したい。でも、税金が高くなると知って売却をためらっている、という方は早く売却した方がいいでしょう。

3-3. 売りたくても売れない状況になる危険

中古マンション市場は2012年年から加熱をしています。

公益社団法人の東日本不動産流通機構の調査によると、坪単価はすべての地域で上昇しており、この6年間で35.4%も上昇していると発表されています。

つまり、現状は中古マンションが高く売れる時期だといえます。

しかし、長期的に見るとこの不動産価格の上昇が続くかはわかりません。

内閣府発表の「人口減少社会の到来」によると、有力な購買層(30代~50代)の人口がこの先どんどんと減っていきます。

東京都政策企画局の「2060年までの東京の人口推計」によれば、2025年をピークに東京都でさえ人口が減少すると発表されました。

また、平成30年4月26日に総務省統計局から発表された「平成 30 年住宅・土地統計調査」によれば、空き家の数は約849万戸と過去最高になりました。

さらに、国土交通省の「平成30年度 住宅経済関連データ」では新築物件も約平成30年度だけで95万戸着工しています。

これは、不動産の需要の絶対数が減るのに対し、新築物件は作られ続け、大量の空き家が市場に出回るということです。

供給が需要を上回れば買い手市場になり、不動産全体の資産価値が低下するでしょう。

そのため、後になって手放そうとしたら、かなりの値引きが必要になってしまったり、場合によっては買い手がつかないような状態になる可能性もあります。

これらの理由から、いずれ売ろうと考えているマンションはできるだけ早く手放すことで、利益の最大化をはかる事ができたり、売りたいときに売れないという危険を回避することができるといえます。

4. 賃貸に出すのは正解?

ここまで読んだ方の中に、もしかしたら賃貸に出すという選択も考えている人もいるかもしれません。

確かに賃貸に出して成功すれば、マンションという資産の所有権を維持しつつ、不労所得を得て、節税につながるというメリットがあります。

しかし、安易に賃貸経営を考えるのは危険です。

賃貸経営はとても難しいという事を理解する必要があります。

4-1. 賃貸にするには金銭的リスクが高い

分かりやすいリスクは、入居者が見つからないという事です。

入居者がいなければ収益は完全に0となります。

しかし、それだけではありません。賃貸経営には維持費がかかるのです。

入居者の入れ替わり時にはクリーニング費用。設備の故障時には修繕費用。マンションの修繕積立金や管理費。不動産業者への管理費や仲介手数料の支払い。

大規模修繕が行われる場合は一時金として管理組合から徴収がかかる可能性もあります。

空室であれば収入は0円ですので、費用は丸々赤字となります。

それだけではなく税金もかかります。また、新たに家を購入していればそのローンの支払い、賃貸に住んでいる場合は家賃がかかりますので、二重で家の支払いが生活を圧迫する可能性があります。

また、例えばひと月の空室であればまだいいですが、貯金を切り崩して賃貸の費用を工面している中、二か月、三か月と空室が続くと精神的な負担は大きくなります。

一度空室を経験すると、更新の時期になるたびに不安が大きくなります。

またそれだけではなく、賃貸に出している間に事件や事故が起きた場合は事故物件となってしまいます。そうなれば当然、相場よりも格安な値段で売り出すことになるでしょう。

賃貸経営を行うのであれば、こういったデメリットがあると理解し、自分がこれらのトラブルに直面した時にちゃんと対応ができるのか。はたまた、自己破産にまで追い込まれてしまう危険があるのかを冷静に考えたうえで決めましょう。

4-2. 立地や間取りによってはチャンスはある

ここまで、賃貸経営のデメリットをお伝えしましたが、賃貸経営は絶対にダメというわけではありません。

立地や、その立地に合っている間取りかどうかによってはチャンスがあります。

例えば、分かりやすいものだと駅が近い物件などは、比較的賃貸のチャンスはあるかと思います。

また、都内であれば供給の少ない4LDKのマンションの需要が高かったり、大学キャンパスの近くでは1Rや1K、1LDKなどの需要が高くなります。

しかし、実際にあなたのマンションは賃貸に向いているかどうかを判断するには、ネットの情報よりもマンションのある地域の不動産市場に詳しい不動産屋の情報が大切です。

賃貸経営に興味がある場合は、いくつかの不動産屋に「うちのマンションは売却と賃貸だとどちらの方が向いていますか?」と聞いてみるようにしましょう。

4-3. 売却と賃貸の情報を同時に集める場合

もし、売却と賃貸の情報を並行して集めたい場合は、マンションナビという不動産一括査定サービスが向いています。

他のサービスであれば売却の一括査定をすることはできるのですが、賃貸の情報を同時に聞けるサービスはあまりありません。

また、マンションナビはマンションの売却に特化しているので、売却時の査定額にも期待が持てます。

入力する項目は多くて14項目でかんたんに終わり、結果もスピーディです。

入力の最後に賃貸査定を依頼したい不動産業者にチェックを入れるだけで、賃貸査定をしてもらえます。

ただし、地域によっては賃貸査定が受けられない場合があるので注意が必要です。

5. 重要な事はできるだけ高く売る事

最後にお伝えすることは「重要な事はできるだけ高く売ること」です。

当たり前のように思うかもしれませんが、50万円の節税に気を取られて売り時を逃してして300万円の値下がりをしてしまっては大損です。

どこも不動産業者は同じだとなんとなく良さそう業者を選び、5000万円で売れたはずのマンションを4500万円で売ってしまう危険もあります。

そうならないためのコツを最後にお伝えします。

5-1. 売却に有利なタイミングとは?

たまに、マンション売却に有利なタイミングで売りたいという方がいますが、「〇月が売り時」と言ったものは売買ではありません。

こちらをご覧ください。

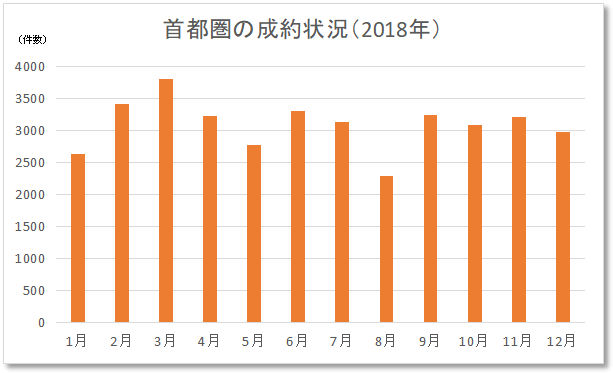

公益社団法人 東日本不動産流通機構から発表された「首都圏不動産流通使用の動向(2018年)」のデータから作成したグラフになります。

確かに、2月や3月などの転勤の時期などは成約件数が増えているので、一見売却が有利そうに感じます。

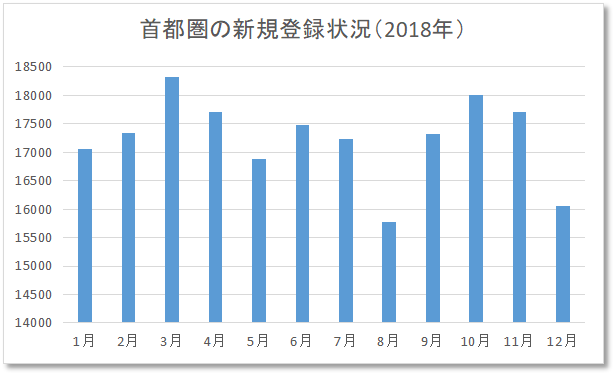

しかし、次のグラフを見てください。

これは、新たに売却に登録されたマンションの件数のグラフです。

成約件数のグラフと、新規登録件数のグラフを見比べたら分かるように、需要が増えている時期には、供給も増えているのです。

つまり、お客さん候補の多い時期にはライバルのマンションが増え、お客さん候補の少ない時期にはライバルのマンションが少なくなっているのです。

結果として、何月がマンション売却に適した時期、という意味での売却に有利なタイミングは、実はありません。

マンションが高く売るタイミングは「市場が加熱して不動産価格が高騰しているタイミング」であり、それは数年、数十年という単位で見守るしかありません。

そういった意味であれば、今はまさに中古マンション価格の高騰が起きているので、売却に適したタイミングだと言えます。

5-2. 査定の方法で売却価格が大きく変わる

査定するうえで最も重要なことは、複数の業者に査定を依頼する事です。

というのも、不動産業者の能力はピンキリであり、あなたのマンションを高く売れる業者と高く売れない業者がいるからです。

不動産屋の能力というのは主に

- ニッチなマンションの魅力に気づけるか

- 立地や間取りに合ったターゲットを適切に選定できる

- マンションの魅力的に見せる広告を作成できる

- 広告を出稿する手段がどれだけ多く持っているか

などのような能力のことを指します。

実際に査定をうけてみると分かりますが、不動産業者ごとに査定金額は数百万円の単位で変わってきます。

売れる値段だけではなく、売れるスピードも変わってきます。

そして、売却する自身がある業者ほど、比較的高額な査定になる傾向があります。

また、複数の業者から査定を受けて集まった査定額を平均すると、プロから見たおおよその相場が見えてきます。

この平均額を基準に「安く査定している業者」か、「高く査定している業者」がを見分けることができます。

査定額だけでは判断してはいけませんが、複数の不動産業者の査定を比較検討することによって、マンション売却の素人でも安い金額で売ってしまうリスクを回避できるようになります。

そのため、査定を受ける場合は複数社同時に査定を受けるようにしましょう。

5-3. 不動産業者の選び方

複数の不動産業者から査定を受けた場合の、その中からより能力の高い不動産業者の選び方についてお伝えします。

上で、「マンション売却に自信がある不動産業者は、比較的高額な査定額となる傾向がある」とお伝えしましたが、査定額だけでは判断してはいけません。

例えばノルマのあるような不動産業者では、とりあえず売買の契約を取るために売れるとは思っていないような高額査定をつけて、売り主を集めようとする営業マンがまれに存在します。

そのような業者に引っかかるとなかなか売れずに困ったり、なんだかんだ理由をつけて値下げさせられて安く手放す羽目になる危険があります。

そこで、高額査定をしてくれていて、なおかつ信頼できる不動産業者の見つけ方をお伝えします。

それは、

- 査定額の根拠をどれだけ丁寧に説明してくれるか

- どんな質問にも丁寧に答えてくれるか

- わからない事はわからないと言い調べてから後で連絡をくれるか

といったような高額査定でなおかつ、真摯に疑問に回答してくれる営業マンを選びましょう。

もしも、

- 「過去の取引事例からこれくらいの値段です」(具体性に乏しい査定根拠)

- 「不動産業界の慣例なので」(そういうもの、と誤魔化す)

- 「そこは気にしないで我々に任せてもらえれば大丈夫です」(質問に回答しない)

こういった、マンション売買に慣れていない人に不親切な回答をする営業マンは要注意が必要です。

現状は想像しづらいかもしれませんが、何社かの営業マンと話すことでその違いは明確に見えてきます。

不動産売却のスピードと金額は、不動産業者選びでほとんどが決まります。

逆に、不動産業者を選んでしまえば、自分にできる事はほとんどなくなるとも言えます。

売却する際は必ず複数の不動産業者から査定を受け、実際に話をして、十分に時間をかけて不動産業者を選ぶようにしましょう。

6. まとめ

ここまでをまとめると取得後2年以内のマンション売却では、

- マンションを売却できない可能性がある(オーバーローン)

- 取得後5年以内に売却した場合は税率が高くなる(税率長期20%、短期40%)

という危険がるということをふまえたうえで、

- 税金は3000万円の特別控除で0円になる可能性が高い

- 築浅ほど資産価値の下落スピードが早い

- 今後、不動産価格は下落する可能性が高い

ということをお伝えしました。

これらの理由から、いずれ売却する可能性がある場合は、早めに売却を検討した方がいいでしょう。

また、その場合は必ず複数の不動産業者から査定を受け、比較検討をし、優秀な不動産業者を見つけることが高額売却につながります。

その際、マンションナビなどの不動産一括査定サービスを活用すれば、高く売れる可能性を上げる手助けになるかと思います。

ぜひ早めに「どれくらいの査定額になるか」「売却が可能か」「税金は控除できるか」をチェックしてみましょう。

今のタイミングであれば、予想外の高額査定となる可能性さえあります。

ぜひ後悔のないマンション売却をおこなっていきましょう。